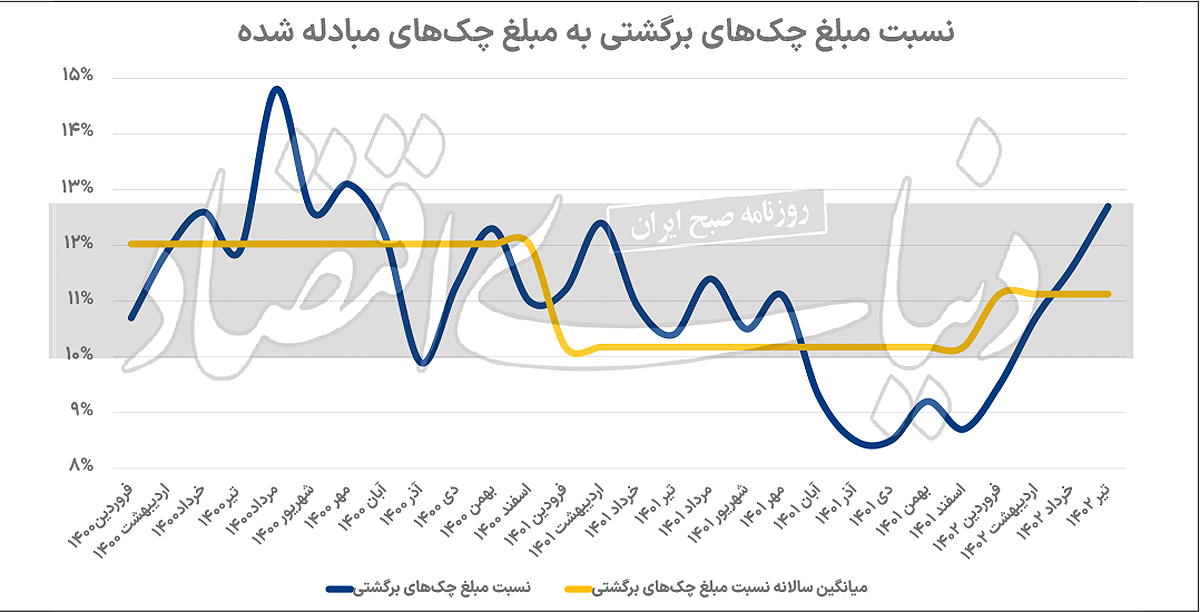

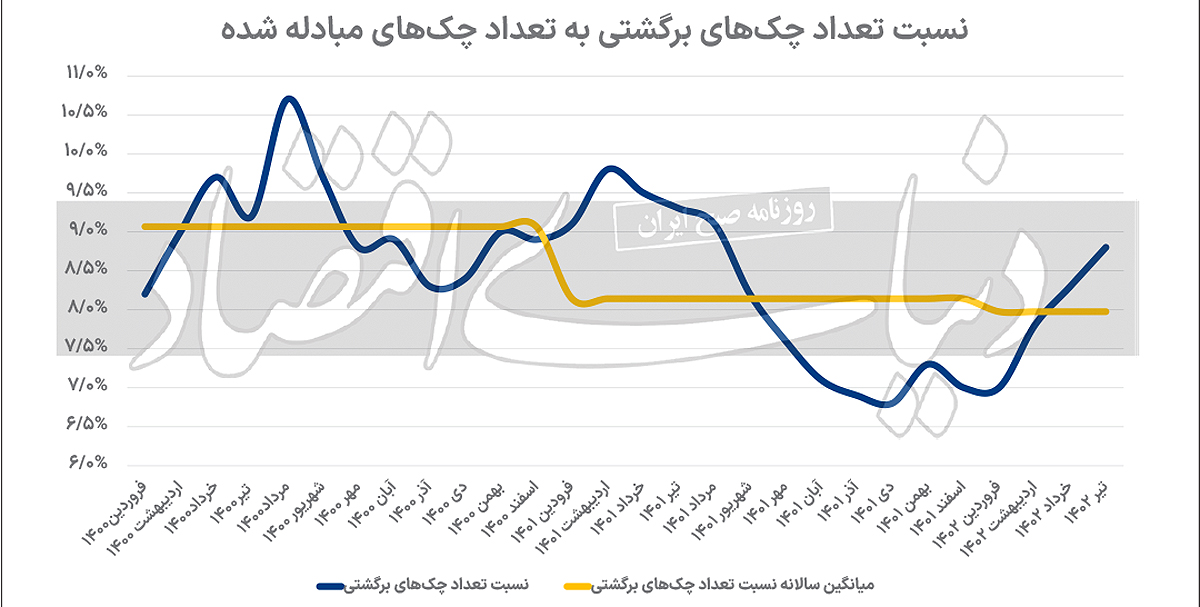

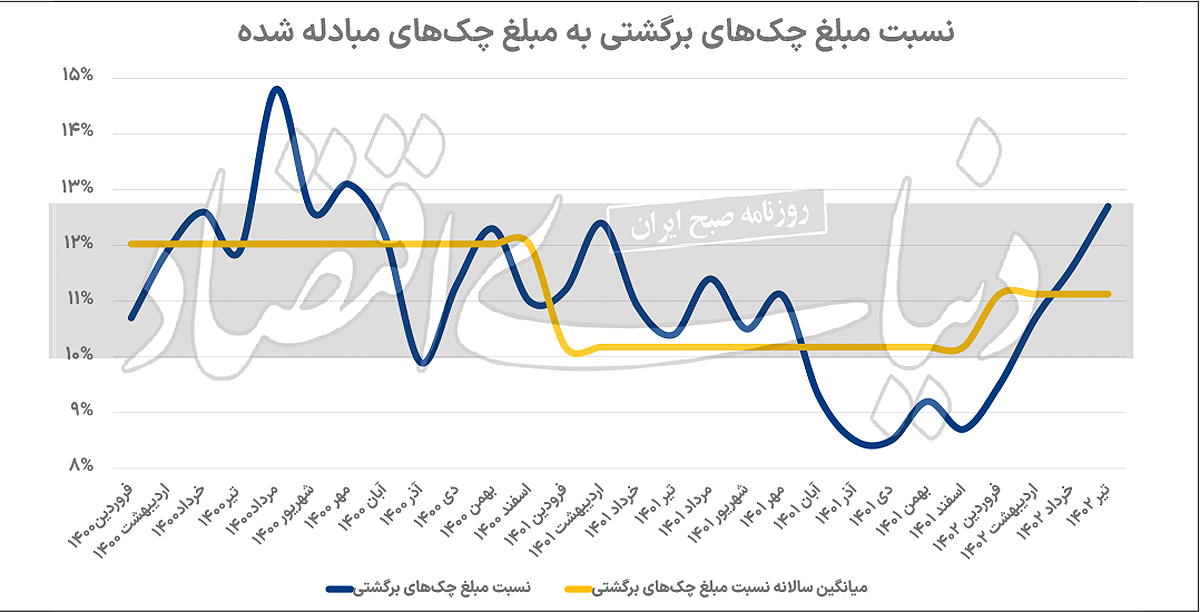

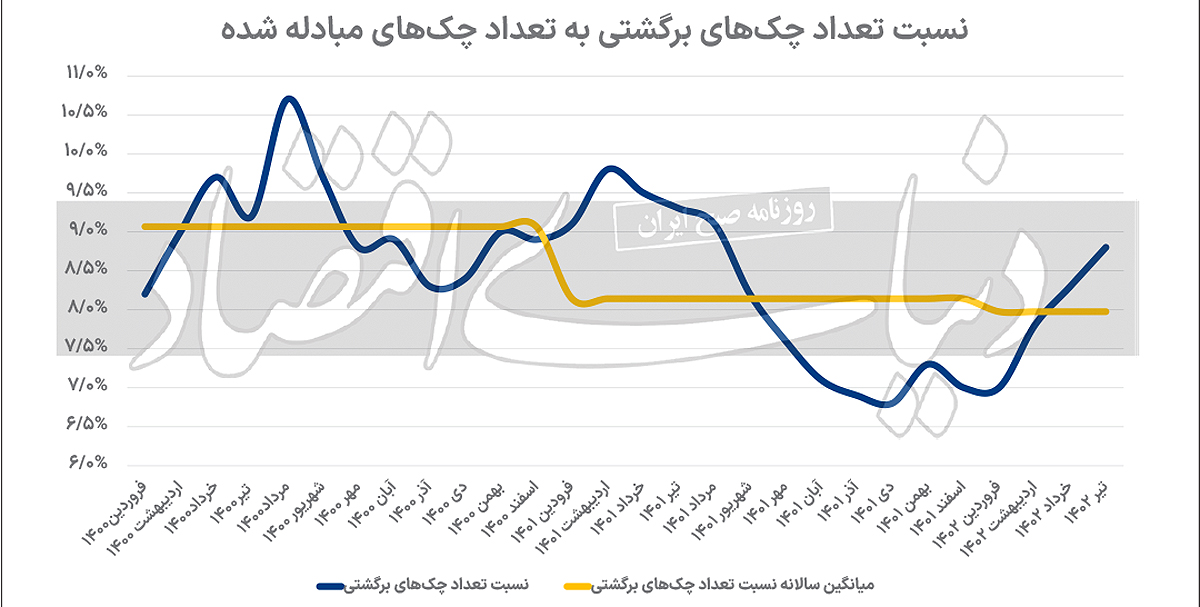

به گزارش مردم فردا،بر اساس آخرین گزارشها در تیرماه سال جاری ۸.۸درصد از تعداد چکهای مبادلهای و ۱۲.۷درصد از مبلغ چکهای مبادلهای برگشت خوردهاند. این در حالی است که این دو متغیر در دیماه سال گذشته در پایینترین سطح خود، بهترتیب به ۶.۸ و ۸.۵درصد رسیده بودند. قانون جدید چک که با صرف تلاشها و هزینههای زیادی در فاز اجرایی قرار گرفت، در ابتدا باعث کاهش محسوس چکهای برگشتی شد؛ اما در ماههای اخیر این روند تغییر معناداری را تجربه میکند. به نظر میرسد این تغییر روند حاصل شرایط نامساعد کسبوکار از یکسو و اعمال سیاستهای محدودیت اعتباردهی از سوی دیگر است. «دنیایاقتصاد» در کنار رصد آماری، نگاه فعالان بازار به چکهای جدید را به تصویر کشیده است.

پاییز سال97 بود که مجلس شورای اسلامی قانون اصلاح قانون صدور چک را به تصویب رساند؛ قانونی که با ثبت اجباری نقل و انتقال چکهای جدید در سامانه صیاد، از ابتدای سال1400 بهطور کامل اجرایی شد و اکنون بیش از سیماه از اجرای آن میگذرد. بررسی آمار چکهای برگشتی حاکی از آن است که همزمان با اجباری شدن ثبت چکها در سامانه صیاد و امکان استعلام سوابق صادرکننده چک، در ابتدای کار تعداد چکهای برگشتی کاهش محسوسی پیدا کرد که این روند در آمارهای ماههای اخیر در حال بازگشت به پیش از آغاز قانون چک صیادی است.

مطابق آمارها، در سال جاری آمار چکهای برگشتی چه از نظر تعداد و چه از نظر مبلغ روندی افزایشی به خود گرفته است. بر این اساس آمار چک تیرماه حاکی از آن است که نسبت تعداد چکهای برگشتی به بالاترین سطح در یک سال اخیر رسیده و نسبت مبلغ چکهای برگشتی در تیرماه سال1402، بیشترین مقدار از مهر1400 به شمار میرود. به نظر میرسد اگرچه این قانون در ابتدا عملکرد مناسبی داشته، اما در ماههای اخیر این روند صعودی شده و یک زنگ هشدار به سیاستگذاران است. البته باید این نکته را در نظر گرفت که کمبود نقدینگی در بنگاههای اقتصادی کوچک و بزرگ، از مهمترین عوامل برگشت چک است که حتی با الکترونیکی کردن این فرآیند بازهم تعدادی از چکها برگشت میخورند. بنابراین برگشت چکها بیش از اینکه ناشی از تخطی از مقررات یا کمبود کارآیی این ابزار باشد، ناشی از وضعیت بد کسبوکار و کسری منابع آنها است.

فراز و فرود چکها

چک بهعنوان یکی از ابزارهای مهم نظام پرداخت، همواره نقش قابل توجهی در تسویه مبادلات خرد و کلان جامعه داشته است. با این حال طی دو دهه اخیر بهدلیل تداوم توسعه سامانهها و تجهیزات پرداخت الکترونیکی، تراکنشهای پردازششده از طریق این ابزارها و سامانهها رشد متناسبی داشته، لذا ابزارهای پرداخت الکترونیکی به مرور زمان جایگزین ابزارهای پرداخت سنتی نظیر اسکناس و مسکوک و انواع چک شده است. با این وجود، بهدلیل اهمیت کارکرد و امتیاز چک و بهویژه جایگاه اعتباری آن در مبادلات کشور، این ابزار پرداخت هنوز هم از مهمترین ابزارهای نظام پرداخت کشور محسوب میشود.

میانه پاییز سال1397 بود که مجلس شورای اسلامی قانون اصلاح قانون صدور چک را به تصویب رساند و 10روز بعد با چراغ سبز شورای نگهبان مواجه شد. در نهایت آذرماه همان سال رئیسجمهور وقت، در حکمی، قانون اصلاح قانون چک را برای اجرا به بانک مرکزی و وزارت امور اقتصادی و دارایی ابلاغ کرد. از مهمترین موارد قانون اصلاح صدور چک میتوان به «مشمول قانون چک بودن چکهای الکترونیکی»، «ثبت برگشتی بودن چک در سامانه بانک مرکزی همراه با ذکر علت برگشتی یا عدم وصول آن» و «پرداخت مابهالتفاوت مبلغ مذکور در چک با کسری حساب صاحب چک از سوی بانک به دارنده چک» اشاره کرد. در همین راستا، دو سال بعد در پاییز سال99 اعلام شد صدور چک در وجه حامل ممنوع است و چکهای صادرشده در این تاریخ در وجه حامل فاقد اعتبار خواهد بود. با این حال بهدلیل آماده نبودن برخی زیرساختها اجرای برخی بخشهای آن به سال1400 موکول شد.

ارزیابی عملکرد صیاد با آمارها

در پنجم فروردینماه1400 طبق اعلام قبلی بانک مرکزی، ثبت نقل و انتقال چکهای جدید در سامانه صیاد اجباری شد. بر اساس ماده۲۱ مکرر قانون «اصلاح قانون صدور چک»، چکهای جدید از طریق ثبت در سامانه صیاد اعتبار خواهند داشت و صادرکننده چک مکلف است اطلاعات تاریخ، مبلغ و هویت ذینفع را علاوه بر درج در برگه چک، در سامانه صیاد نیز وارد کند. ذینفع چک نیز در زمان تحویل چک جدید، موظف است به سامانه صیاد مراجعه کند، با کنترل اطلاعات ثبتشده در سامانه با متن برگه چک در اختیار، مراتب تایید دریافت چک را اعلام کند. امکان انتقال چک در سامانه صیاد فراهم است و دارنده چک نیز چنانچه متمایل به انتقال چک به شخص ثالث باشد، لازم است هویت گیرنده جدید را در سامانه صیاد درج کند. این روند باعث میشود که در ابتدا نسبت چکهای برگشتی به مبادلهشده کاهش قابل توجهی داشته باشند و این رقم به کف برسد؛ اما آخرین آمارها بهویژه در سال جاری نشان میدهد که سهم چکهای برگشتی در حال بازگشت به روندهای قبل از اجرای چک است.

آخرین آمارهای ارائهشده از سوی بانک مرکزی نشان میدهد که در تیرماه سال جاری، حدود 7میلیون و 800هزار فقره چک در اقتصاد ایران مبادلهشده که از این میزان 7میلیون و 100هزار فقره وصولشده و 681 هزار فقره برگشت خورده است. این آمار حاکی از رشد دوباره نسبت تعداد چکهای برگشتی به چکهای مبادلهای به سطح 8.8 درصدی دارد که از مرداد ماه سال1401 بیسابقه است. از نظر مبلغ چکهای مبادلهشده نیز در تیرماه بیش از 480هزار میلیارد تومان ارزش مبادلات انجامشده با چک بوده که از این مقدار، بیش از 420هزار میلیارد تومان وصول شده و بیش از 60هزار میلیارد تومان برگشت خورده است. نسبت مبلغ چکهای برگشتی به چکهای مبادلهای نیز افزایش یافته و به سطح 12.7درصد رسیده است که از مهرماه سال1400 بیسابقه به شمار میرود. بررسیها حاکی از آن است که از ابتدای زمستان سال1401 نسبت تعداد و مبلغ چکهای برگشتی روندی افزایشی به خود گرفته و تا کنون متوقف نشده است. به نظر میرسد که این آمارهای نسبت و تعداد دوباره به حالت قبل از اجرای قانون جدید چکها بازمیگردد. علیالخصوص که از نظر مبلغ، این نسبت به رقم 12.7درصد رسیده که با آمار پیش از اجرای چک، برابری میکند.

برگشت چکها در کسبوکار

شاید مهمترین عاملی که موجب شده است چکهای برگشتی، چه از نظر تعداد و مبلغ، روند افزایشی به خود بگیرد، سیاست انقباضی بانک مرکزی تحت عنوان کنترل کلهای پولی و رشد نقدینگی است. در این روش که بانک مرکزی رشد ترازنامه بانکها را محدود میسازد، میزان پرداخت تسهیلات به متقاضیان نیز کاهش مییابد و آنها در ایفای تعهداتشان با مشکل روبهرو میشوند. این نکته کلیدی، توضیحدهنده رشد اخیر نسبت چکهای برگشتی به چکهای مبادلهای است و نشان میدهد که وضعیت کلان اقتصاد کشور تا چه حد میتواند بر آمار چکهای برگشتی تاثیر منفی بگذارد.

با بررسی آمارهای منتشرشده از سوی بانک مرکزی میتوان ادعا کرد که پس از اجرای قانون اصلاح قانون صدور چک نسبت تعداد و مبلغ چکهای برگشتی نسبت به چکهای مبادلهای با کاهش قابل توجهی مواجه شد و روند کاهشی آن تا آذرماه1401 کاهش یافت. با این حال افزایش روند چکهای برگشتی نشان میدهد که مساله قانون چک به تنهایی تعیینکننده سطح چکهای برگشتی نیست و این مساله بهشدت تحت تاثیر وضعیت اقتصاد کلان و سیاست پولی اتخاذشده از سوی بانک مرکزی است. به نوعی وضعیت چکهای برگشتی به نوعی نشاندهنده اوضاع کسبوکار است و با مدرنسازی ابزارها و زیرساختها نمیتوان امیدوار بود که این رقم به زیر 5 درصد برسد.

دریافت صفحه با کد QR

دریافت صفحه با کد QR