کاهش نرخ رشد نقدینگی به کف 55 ماهه زمینه خوبی را برای افت تورم فراهم می کند، اما نگرانی ها درخصوص رکود محتمل بنگاه های اقتصادی را ایجاد کرده است.

تاریخ انتشار :شنبه ۱۴ بهمن ۱۴۰۲ ساعت ۱۷:۵۷

۰

به گزارش مردم فردا،بررسی های دقیق نشان می دهند بر خلاف برخی تصورات، مهم ترین عامل تشدید تورم در بلندمدت، تنها رشد نقدینگی است. از همین رو در اقتصاد تورم زده ایران، کاهش رشد نقدینگی جزو اهداف اصلی بانک مرکزی در دولت سیزدهم قرار گرفته است. بانک مرکزی در این دوره به مجموعه اقداماتی برای مهار رشد نقدینگی پرداخته که تا حد قابل قبولی تاکنون موفق بوده است و همین موضوع نوید مهار تورم در سطوح پایین تر در سال آتی را می دهد. با این حال در ماه های اخیر، بنگاه های اقتصادی از مضیقه تامین مالی توسط بانک ها گلایه مند بوده اند و همین موضوع می تواند یکی از بسترهای ایجاد رکود اقتصادی در ماه های آتی باشد.

مهار نقدینگی، تنها راه مهار تورم

تورم مزمن و بالا، یک بیماری مهم و خطرناک اقتصاد ایران در یک دهه اخیر بوده است. در میان عواملی که موجب بروز این وضعیت تورمی در اقتصاد ایران شده اند، تحلیل های زیادی انجام شده، اما شاید بتوان گفت یکی از مطالعات دقیقی که درباره این مسئله انجام شده، بررسی مرکز پژوهش های مجلس است که در گزارش شماره 18918 تحت عنوان «راهکارهای کوتاه مدت و بلندمدت مهار تورم» در اردیبهشت ماه امسال منتشر شد. طبق این بررسی، چکیده مطالعات مختلف و داده های مورد بررسی نشان می دهد همبستگی بالایی در حد 99 درصد بین نرخ رشد نقدینگی و نرخ تورم برای همه کشورها در بازه زمانی بلندمدت وجود دارد و به نظر می رسد عامل اصلی ایجاد تورم در بازه بلندمدت همین «رشد بالای نقدینگی مازاد بر رشد تولید» است.

کوه نقدینگی و رشد اندک اقتصادی

«نقدینگی مازاد بر رشد تولید» کلیدواژه بسیار مهمی در توصیف بن مایه بسیاری از ناترازی ها در اقتصاد ایران است. به آمارهایی که دکتر حسین زاده بحرینی اقتصاددان مجلس سال گذشته در همایش سالانه سیاست های پولی و ارزی ارائه کرد، دقت کنید. به گزارش ایبنا، وی با بیان این که تاکنون هدایت اعتبار در اقتصاد ما تبیین درستی نداشته است، تصریح کرد: «در ۲۰ سال گذشته کل تولید ناخالص داخلی 0.36 درصد رشد داشته است؛ (رشد تجمیعی) نقدینگی هم ۱۰ هزار و ۲۵۰درصد رشد کرده است. عضو کمیسیون اقتصادی مجلس گفت: اینمحصول بی توجهی و غفلت از مفهوم هدایت اعتبار است. یعنی اقتصاد ما خالق پول بود اما به دلیل این که این پول در مسیری که باید قرار می گرفت، نگرفت، تولیدی حاصل نشد. بلکه پول خلق کردیم برای تورم. به گفته بحرینی، حرکت نقدینگی معلول اراده صاحب آن نقدینگی است.»

گوشه ای از انحرافات در رشد نقدینگی

در سایه ضعف نظارت بانک مرکزی بر نظام پولی کشور در سال های گذشته که خود ریشه در به روز نشدن قانون پولی و بانکی کشور دارد، شاهد انواع و اقسام رفتارهای خلاف منافع اقتصادی کشور از سوی برخی بانک ها بوده ایم که موجب شده، رشد نقدینگی به شکلی عجیب و غریب اتفاق بیفتد. خلاصه این موارد را می توان انحراف در ارائه تسهیلات بی ضابطه به اشخاص مرتبط و همچنین انحراف در ارائه تسهیلات کلان دانست. گزارش کمیسیون اصل 90 مجلس در 23 اسفند سال گذشته در این باره تصریح کرده است: «بررسی اطلاعات منتشر شدۀ بانکها حاکی از وقوع تخلفات گسترده در زمینه پرداخت تسهیلات کلان دهها برابر بیشتر از سقف مجاز تعیین شده، تخصیص غیربهینه و ناعادلانه این تسهیلات و افزایش ریسک اعتباری بانکهاست.» در این گزارش، به سه عامل در خصوص انحرافات ایجاد شده اشاره شده است:

1- بخش عمده ای از تسهیلات کلان پرداختی به مشتریان بزرگ، ناشی از ناترازی در بخشهای رفاهی، تامین اجتماعی، ایجاد زیرساختهای انرژی، تامین امنیت غذایی و فشارهای سمت عرضه اقتصاد در اثر افزایش نرخ ارز است.

2- سهم قابل توجهی از تسهیلات پرداختی ناشی از رانتجویی بانکهای خصوصی است. در سالهای اخیر، مجموعههای خصوصی وابسته به موسسات اعتباری، به واسطه ارتباط با بانکها از مزیت تامین مالی ترجیحی استفاده کردند.

3- با بررسی اطلاعات تسهیلات کلان منتشر شده در دوره های مختلف فصلی و پرداخت نشدن فقرات متعددی از تسهیلات در دورههای متمادی، به الگویی می توان دست یافت که بر اساس آن، بخشی از مجموعه تسهیلات پرداختی در شبکه بانکی با عملیات حسابداری، استمهال شده و به تاخیر انداختن پرداخت این تسهیلات توسط مشتریان و نبود انگیزه بانک برای تسویه مطالبات، باعث شده است که به صورت توأمان بخش زیادی از ظرفیت وام دهی شبکه بانکی اشغال شود.

عملکرد مثبت بانک مرکزی در مهار کمیت رشد نقدینگی و بروز یک تناقض

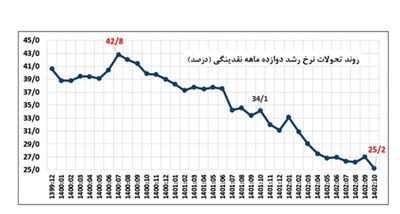

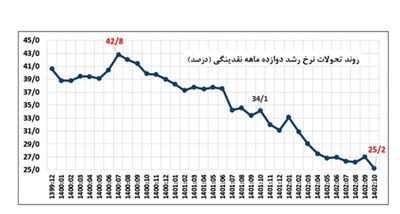

با توجه به این موارد، بانک مرکزی در دوره جدید مدیریت خود، مهار رشد نقدینگی را هدف گذاری کرده است. اساس این سیاست بر مواردی همچون اصلاح نظام بانکی از مسیر مقابله با اضافه برداشت بانک ها، کنترل ترازنامه بانک ها (از طرقی نظیر مهار تسهیلات دهی بی رویه بانک ها و خلق پول) و همچنین مقابله با بانک های بسیار ناتراز (و کلیدزدن انحلال این موسسات) استوار است. آمارهای منتشر شده در این زمینه نیز به روشنی گویای این است که به عنوان مثال در دی امسال، نرخ رشد نقدینگی با رسیدن به رقم 25.2 درصدی، به کمترین میزان خود از خرداد 98 (پس از 55 ماه) رسیده است.

اما در این حال، باید به نگرانی مهمی که ایجاد شده، اشاره کرد. به رغم کنترل رفتارهای خلاف قاعده بانک ها و به خصوص بانک های خصوصی، هم اینک این نگرانی ایجاد شده که الگوهای ناسالم در رفتار بانک ها موجب شود «هدایت اعتبار به بخش های مولد» مانند آن چه در دو بخش قبل به آن اشاره شد، اصلاح نشود. به عبارت دیگر بخش مولد اقتصاد همچنان از اعتبارات و نقدینگی محروم بماند. رهبر معظم انقلاب نیز در دیدار اخیر فعالان اقتصادی با ایشان به صراحت فرمودند: «... ما روی رشد نقدینگی تکیه می کنیم؛ یعنی رشد نقدینگی باید متوقّف بشود، کما این که تلاش کردهاند، یک مقداری هم تأثیر داشته و رشد نقدینگی کم شده. یکی از مشکلات کشور رشد نقدینگی است. خب وقتی که ما در این زمینه به سیاست های انقباضی رو میآوریم، طبیعتاً منابعی که بانکها در اختیار فعّالان اقتصادی می گذارند محدود می شود؛ ما این محدودیّت را چه کار کنیم که به بنگاههای کوچک و متوسّط که اساس کار دست این هاست ــ یعنی گستردهترین بخش فعّالیّت مال بنگاههای متوسّط و کوچک است ــ ضربه نخورد؟ این مدیریّت لازم دارد؛ این یکی از کارهای مهمّی است که البتّه متولّی اصلیاش بانک مرکزی است؛ کار را باید جوری مدیریّت کنند که اینجور نباشد که حالا همین سهم محدود منابعی را که بناست بانکها بدهند، شرکت های دولتی بیایند بردارند ببرند یا شرکت های خاص ــ شرکت هایی که افرادش زرنگترند، دستوپادارترند، ارتباطات بیشتری دارند ــ بردارند ببرند.»

کیفیت توزیع نقدینگی مهم است

سخنان رهبر انقلاب در واقع بیان دیگری از لزوم کیفیت توزیع نقدینگی و رشد آن متناسب با رشد اقتصادی است که در گزارش های کارشناسی تاکنون به آن اشاره شده است. به عنوان مثال در هفته های اخیر، شاهد انتقاد تند اصناف لوازم خانگی از حمایت های برخی توزیع کنندگان این لوازم هستیم، به طوری که شائبه انحصارطلبی و رفتارهای خلاف رقابت در این زمینه به وجود آمده و شورای رقابت به این مسئله ورود کرده است. برای همین به نظر می رسد در صورت عبور بانک مرکزی از این گلوگاه نقدینگی می توان به بهبود سلامت نظام پولی کشور از این منظر امید داشت.

مهار نقدینگی، تنها راه مهار تورم

تورم مزمن و بالا، یک بیماری مهم و خطرناک اقتصاد ایران در یک دهه اخیر بوده است. در میان عواملی که موجب بروز این وضعیت تورمی در اقتصاد ایران شده اند، تحلیل های زیادی انجام شده، اما شاید بتوان گفت یکی از مطالعات دقیقی که درباره این مسئله انجام شده، بررسی مرکز پژوهش های مجلس است که در گزارش شماره 18918 تحت عنوان «راهکارهای کوتاه مدت و بلندمدت مهار تورم» در اردیبهشت ماه امسال منتشر شد. طبق این بررسی، چکیده مطالعات مختلف و داده های مورد بررسی نشان می دهد همبستگی بالایی در حد 99 درصد بین نرخ رشد نقدینگی و نرخ تورم برای همه کشورها در بازه زمانی بلندمدت وجود دارد و به نظر می رسد عامل اصلی ایجاد تورم در بازه بلندمدت همین «رشد بالای نقدینگی مازاد بر رشد تولید» است.

کوه نقدینگی و رشد اندک اقتصادی

«نقدینگی مازاد بر رشد تولید» کلیدواژه بسیار مهمی در توصیف بن مایه بسیاری از ناترازی ها در اقتصاد ایران است. به آمارهایی که دکتر حسین زاده بحرینی اقتصاددان مجلس سال گذشته در همایش سالانه سیاست های پولی و ارزی ارائه کرد، دقت کنید. به گزارش ایبنا، وی با بیان این که تاکنون هدایت اعتبار در اقتصاد ما تبیین درستی نداشته است، تصریح کرد: «در ۲۰ سال گذشته کل تولید ناخالص داخلی 0.36 درصد رشد داشته است؛ (رشد تجمیعی) نقدینگی هم ۱۰ هزار و ۲۵۰درصد رشد کرده است. عضو کمیسیون اقتصادی مجلس گفت: اینمحصول بی توجهی و غفلت از مفهوم هدایت اعتبار است. یعنی اقتصاد ما خالق پول بود اما به دلیل این که این پول در مسیری که باید قرار می گرفت، نگرفت، تولیدی حاصل نشد. بلکه پول خلق کردیم برای تورم. به گفته بحرینی، حرکت نقدینگی معلول اراده صاحب آن نقدینگی است.»

گوشه ای از انحرافات در رشد نقدینگی

در سایه ضعف نظارت بانک مرکزی بر نظام پولی کشور در سال های گذشته که خود ریشه در به روز نشدن قانون پولی و بانکی کشور دارد، شاهد انواع و اقسام رفتارهای خلاف منافع اقتصادی کشور از سوی برخی بانک ها بوده ایم که موجب شده، رشد نقدینگی به شکلی عجیب و غریب اتفاق بیفتد. خلاصه این موارد را می توان انحراف در ارائه تسهیلات بی ضابطه به اشخاص مرتبط و همچنین انحراف در ارائه تسهیلات کلان دانست. گزارش کمیسیون اصل 90 مجلس در 23 اسفند سال گذشته در این باره تصریح کرده است: «بررسی اطلاعات منتشر شدۀ بانکها حاکی از وقوع تخلفات گسترده در زمینه پرداخت تسهیلات کلان دهها برابر بیشتر از سقف مجاز تعیین شده، تخصیص غیربهینه و ناعادلانه این تسهیلات و افزایش ریسک اعتباری بانکهاست.» در این گزارش، به سه عامل در خصوص انحرافات ایجاد شده اشاره شده است:

1- بخش عمده ای از تسهیلات کلان پرداختی به مشتریان بزرگ، ناشی از ناترازی در بخشهای رفاهی، تامین اجتماعی، ایجاد زیرساختهای انرژی، تامین امنیت غذایی و فشارهای سمت عرضه اقتصاد در اثر افزایش نرخ ارز است.

2- سهم قابل توجهی از تسهیلات پرداختی ناشی از رانتجویی بانکهای خصوصی است. در سالهای اخیر، مجموعههای خصوصی وابسته به موسسات اعتباری، به واسطه ارتباط با بانکها از مزیت تامین مالی ترجیحی استفاده کردند.

3- با بررسی اطلاعات تسهیلات کلان منتشر شده در دوره های مختلف فصلی و پرداخت نشدن فقرات متعددی از تسهیلات در دورههای متمادی، به الگویی می توان دست یافت که بر اساس آن، بخشی از مجموعه تسهیلات پرداختی در شبکه بانکی با عملیات حسابداری، استمهال شده و به تاخیر انداختن پرداخت این تسهیلات توسط مشتریان و نبود انگیزه بانک برای تسویه مطالبات، باعث شده است که به صورت توأمان بخش زیادی از ظرفیت وام دهی شبکه بانکی اشغال شود.

عملکرد مثبت بانک مرکزی در مهار کمیت رشد نقدینگی و بروز یک تناقض

با توجه به این موارد، بانک مرکزی در دوره جدید مدیریت خود، مهار رشد نقدینگی را هدف گذاری کرده است. اساس این سیاست بر مواردی همچون اصلاح نظام بانکی از مسیر مقابله با اضافه برداشت بانک ها، کنترل ترازنامه بانک ها (از طرقی نظیر مهار تسهیلات دهی بی رویه بانک ها و خلق پول) و همچنین مقابله با بانک های بسیار ناتراز (و کلیدزدن انحلال این موسسات) استوار است. آمارهای منتشر شده در این زمینه نیز به روشنی گویای این است که به عنوان مثال در دی امسال، نرخ رشد نقدینگی با رسیدن به رقم 25.2 درصدی، به کمترین میزان خود از خرداد 98 (پس از 55 ماه) رسیده است.

اما در این حال، باید به نگرانی مهمی که ایجاد شده، اشاره کرد. به رغم کنترل رفتارهای خلاف قاعده بانک ها و به خصوص بانک های خصوصی، هم اینک این نگرانی ایجاد شده که الگوهای ناسالم در رفتار بانک ها موجب شود «هدایت اعتبار به بخش های مولد» مانند آن چه در دو بخش قبل به آن اشاره شد، اصلاح نشود. به عبارت دیگر بخش مولد اقتصاد همچنان از اعتبارات و نقدینگی محروم بماند. رهبر معظم انقلاب نیز در دیدار اخیر فعالان اقتصادی با ایشان به صراحت فرمودند: «... ما روی رشد نقدینگی تکیه می کنیم؛ یعنی رشد نقدینگی باید متوقّف بشود، کما این که تلاش کردهاند، یک مقداری هم تأثیر داشته و رشد نقدینگی کم شده. یکی از مشکلات کشور رشد نقدینگی است. خب وقتی که ما در این زمینه به سیاست های انقباضی رو میآوریم، طبیعتاً منابعی که بانکها در اختیار فعّالان اقتصادی می گذارند محدود می شود؛ ما این محدودیّت را چه کار کنیم که به بنگاههای کوچک و متوسّط که اساس کار دست این هاست ــ یعنی گستردهترین بخش فعّالیّت مال بنگاههای متوسّط و کوچک است ــ ضربه نخورد؟ این مدیریّت لازم دارد؛ این یکی از کارهای مهمّی است که البتّه متولّی اصلیاش بانک مرکزی است؛ کار را باید جوری مدیریّت کنند که اینجور نباشد که حالا همین سهم محدود منابعی را که بناست بانکها بدهند، شرکت های دولتی بیایند بردارند ببرند یا شرکت های خاص ــ شرکت هایی که افرادش زرنگترند، دستوپادارترند، ارتباطات بیشتری دارند ــ بردارند ببرند.»

کیفیت توزیع نقدینگی مهم است

سخنان رهبر انقلاب در واقع بیان دیگری از لزوم کیفیت توزیع نقدینگی و رشد آن متناسب با رشد اقتصادی است که در گزارش های کارشناسی تاکنون به آن اشاره شده است. به عنوان مثال در هفته های اخیر، شاهد انتقاد تند اصناف لوازم خانگی از حمایت های برخی توزیع کنندگان این لوازم هستیم، به طوری که شائبه انحصارطلبی و رفتارهای خلاف رقابت در این زمینه به وجود آمده و شورای رقابت به این مسئله ورود کرده است. برای همین به نظر می رسد در صورت عبور بانک مرکزی از این گلوگاه نقدینگی می توان به بهبود سلامت نظام پولی کشور از این منظر امید داشت.

mardomefarda.ir/vdcivuar.t1apq2bcct.html

منبع : خراسان